五大類股票基金 常勝

国内核备股票型基金绩效

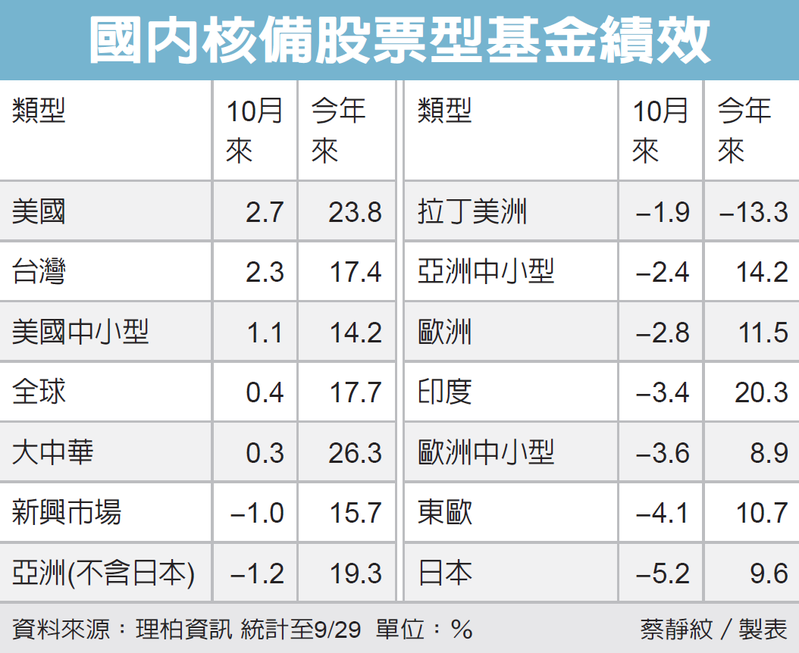

10月进入美国财报季,又有美国大选干扰,针对主管机关核备的境外基金大体检,10月来呈现股债双跌,平均跌0.77%,股票型、债券型平均各跌0.89%、0.51%,区域股票型基金仅剩美股、台股、美国中小、全球、大中华等五大类仍缴出正报酬。

统计至29日,美股基金表现10月来涨幅达2.75%,主要是受科技七雄表现回神提振,特别是特斯拉在公布业绩后大涨,美国中小型股基金也涨1.12%,因市场认为中小型股可望受惠于共和党总统候选人川普的「美国优先」政策。另,有台积电撑盘的台股基金上涨2.34%,大中华基金也小涨0.3%,全球股票型基金则上涨0.4%。产业、商品型基金方面,本月美债殖利率大幅走扬,黄金基金在动荡环境下展现价值,近月大涨6.94%。

美国大选进入倒数计时,市场观望气氛可能转浓。Real Clear Politics昨(30)日数据显示,川普在七大关键州的民调均小幅领先,使其当选机率上升至62.8%,贺锦丽当选机率降至36%。

富兰克林股票团队首席投资长强纳森‧柯堤斯表示,本次美国大选最好的结果是两党分治,共和党与民主党分掌总统与国会,若结果是一党独大,短线市场波动可能加大,但着眼美国强韧的基本面,短线因政治因素造成的震荡反而提供加码机会,长远来看,总统大选结果对美股影响有限,投资人无须过度担心。

中租基金平台总经理苏皓毅分析,未来经济走向有三大情境,一、乐观情境:全球央行温和降息,通膨不会死灰复燃,经济软着陆或不着陆。二、悲观情境:各国央行看到愈来愈多的潜在风险,货币政策持续宽松,但因政策滞后,进入轻度衰退。三、卷土重来情境:经济重新加速,但通膨随后卷土重来。

富兰克林证券投顾认为,值此消息面纷扰的环境,建议以美国平衡型及复合债券型基金为核心,搭配可受惠美国经济软着陆的美国非投资等级债券型基金,股市部分建议首选具备长线结构性题材支撑的AI科技股、公用事业及印度股市。

苏皓毅认为,未来全球经济走向应该是处于不及金发经济,但偏向乐观的不着陆情境。在这种情况下,股票与固定收益仍有所表现,投资人应抓住股债回档机会,分批布局长线投资。但对于未来是否走向通膨卷土重来,须保持警觉。