仁东控股式悲剧如何规避?数据揭秘庄股四大典型特征

(原标题:仁东控股式悲剧如何规避?数据揭秘庄股四大典型特征)

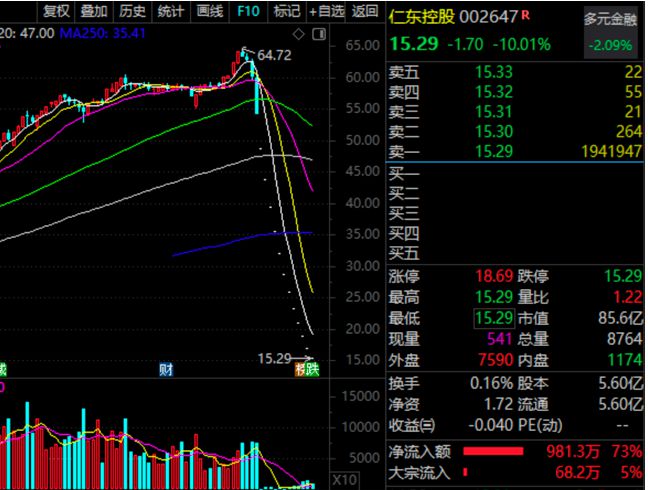

过去一段时间,以仁东控股为代表的个股闪崩潮,引发了市场极大关注。短短17个交易日,仁东控股市值已经蒸发掉了超270亿元,如果按目前在册股东1.3万人计算,人均亏损超过200万。

来自第一财经消息,接近上海执法部门的人士透露,一名从事场外配资和虚拟盘交易的资本大佬李跃宗已被浦东警方控制,而李跃宗很可能与仁东控股坐庄高度相关。12月8日晚间,有媒体援引监管人士的消息称,坐庄仁东控股的庄家已被警方控制。

据报道,李跃宗并不是这一批庄股的庄家,而是配资参与方。这一波下跌的大连圣亚、仁东控股、朗博科技,还有金力泰,背后都有李跃宗的深度参与。分析人士指出,仁东控股们是否庄股,虽然暂时未被监管层定性,但从多个方面情况来看,符合庄股典型特征。 注册制大背景下,防止踩雷将是保全资产最重要的课题。数据宝从部分闪崩个股的情况,揭秘庄股的典型特征,以期能帮助投资者避免仁东控股式悲剧。

根据百度百科,庄股是指股价涨跌或成交量被庄家有意控制的股票。庄家通过增持或减持手中筹码,不断洗盘震仓,来达到吸筹目的,然后择机拉高股价,吸引散户追高,达到出货目的,并从中获利。

因此,对于庄股来说,拉高出货是其终极目的,其股价表现在崩盘前都表现较好,但基本面却难以匹配股价走势。

以仁东控股为例,其股价一度涨超4倍,但其三季报净利亏损2192万元,2019年净利不足3000万元,2018年净利5299万元,2017年亏损2.16亿元,2014年至今累计净利润亏损超8000万元。

而剩下的三只个股,大连圣亚、朗博科技、金力泰,过去三年任意一个年度净利均在亿元以下。股价表现来看,大连圣亚虽然闪崩前一直横盘,但股价一直处于历史高位;朗博科技则从20元下方一度拉升至今最高68元,金力泰则从5元下方拉升至今25元。

二、低市值股票容易被操纵

庄股的第二个典型特征,就是低市值。这个特征非常容易理解,较大程度上讲,业绩差基本上导致其市值不可能特别大,而且要想股价被操纵,也决定了其市值不可能特别高。

数据显示,在今年年初,上述的4只股票市值均在百亿元以下,其中金力泰、朗博科技市值均在30亿元以下。本轮闪崩潮中的实丰文化市值年初市值最低,不足20亿元,今飞凯达年初市值不足22亿元。市值最大的仁东控股,年初市值也不到百亿元。

历史上涉嫌股价被操纵的个股,也多为低市值股票。2014年12月,证监会通报了市场操纵的查处情况,依托大数据系统,对18只股票的涉案机构和个人立案调查。通过数据回溯发现,18只股票2014年年初市值中位数在20亿元左右,7只个股市值在20亿元以下,市值最高个股市值70亿元出头。

三、K线长期横盘以及控盘式慢牛

除了从基本面来判断庄股外,股价走势也能看出其是否是庄股。由于庄股高度控盘,其对K线的控制游刃有余,对关键价位的细微控制很好,甚至可以一天仅让其在几分钱区间振荡,拉升区可连续收阳。

同样以仁东控股为例,8月底九月初,该股一度连续12连阳,大盘彼时还是震荡向下的走势。更令人啧啧称奇的是,在12连阳过程中,该股竟然没有1天涨幅超过3%。

大连圣亚的走势则是横盘股的典型代表。年初至闪崩前,大连圣亚振幅不足27%,最高股价在48元多,最低股价36元多。除了大区间振幅较低外,其每天股价振幅也很低,闪崩前日均振幅不足2.18%,是沪深A股振幅最低的100多只股票之一。要知道,连贵州茅台今年以来的日均振幅,都达到了2.29%。

今飞凯达12月1日的股价走势,则更令人心惊肉跳。该股当日以跌停开盘,拉高之后又跌停,反反复复,上午盘中一度由跌停拉红,但很快又砸到跌停。粗略统计显示,该股盘中有30多次打开跌停。有股民表示这是庄股,特意不大单封死跌停,让韭菜以为封不死买进搏反弹,一会往向上拉吸引韭菜,一会出又跌停,其实是跌停板出货法!但也有股民刀口舔血,从跌停板吃货。

四、无典型机构重仓,私募重仓概率高

“闪崩”并不是近期A股市场上出现的新现象,庄股在A股市场也早就存在。不论是闪崩,抑或是庄股,除了绩差、低市值、K线被操纵等特征外,还有一个典型特征,就是没有典型机构,比如社保、险资、公募基金、QFII等重仓。这个特征也非常容易理解,毕竟典型机构重仓,都是需要有过硬的基本面的。

相比过往,近年来闪崩潮背后,却出现了一个相对典型的特征,即前十大流通股东榜出现了较多的信托私募。比如,2017年信托重仓股出现闪崩潮,主要是因为监管部门对“通道业务”监管趋严。而近期闪崩股背后,也有多只个股背后为私募重仓股,包括大连圣亚、金力泰、朗博科技、实丰文化等。而据报道,益家资本正是李跃宗所控制。

针对近期闪崩潮,英大证券首席经济学家李大霄近期发文称,投资者要想规避闪崩股风险,应该拥抱资本市场核心资产,投资优质低估蓝筹股、龙头股,远离五类高估值股票,即小盘股、次新股、垃圾股、题材股和伪成长股。

就目前来看,小盘股的高估值仍有待化解。数据显示,申万大盘指数滚动市盈率不足18倍,中盘指数市盈率25.25倍,小盘指数市盈率27.47倍。低市值股普遍亏损。最新市值50亿元以下个股,有549只个股滚动市盈率为负,即近4个季度累计净利为负,占比超过30%。

事实上,注册制大背景下,A股港股化、美股化大势所趋,防止踩雷将是保全资产最重要的课题之一,普通投资者要么将资金交由公募基金等专业投资机构打理,要么如李大霄老师所言,扭转投资理念,远离黑五类,积极拥抱绩优蓝筹股,才能规避仁东控股式悲剧,实现财富保值增值。(数据宝 陈见南)

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。