台前十大IC设计 2021营收冲破9千亿 联发科贡献逾半

图/摘自Pixbay

联发科每季营收表现

联咏每季营收表现

瑞昱每季营收表现

2021年台湾前十大IC设计厂营收排名

据TrendForce研究显示,2021年台湾IC设计厂商营收普遍大幅成长,由于各类终端应用积极拉货和产品涨价效应,诸多厂商营收创下历史新高,毛利率和盈利率亦写下佳绩,前十大业者缔造新台币9,061.6亿元营收,年成长达54.3%。近年联发科贡献台湾前十大IC设计厂商产值皆超过54%,成为台湾IC设计产业成长与否的主要关键。

此外,无论是列于前十大IC设计厂商或其他未列入厂商,在类比IC、逻辑IC、显示驱动IC、网通IC、记忆体控制IC、功率半导体、PMIC等产品,各有其市场需求,大部分多有亮眼表现。展望2022年,TrendForce认为,涨价效益将逐步淡化,消费电子需求趋缓但不至于大幅减弱,在工业、车用、高速运算等需求仍强劲下,将考验各IC设计厂商的产品组合优化调整与成本转嫁能力。

台湾前十大IC设计厂动态

2021年营收排名表现来看,前四名同2020年,分别是联发科、联咏、瑞昱、奇景光电,TrendForce表示,除非有并购产生,未来将也不易产生变动。瑞鼎科技营收快速提升,年成长72.2%,成长幅度达前十名之最,排名从第六名上升至第五名,排名第六至十名分别为慧荣科技、晶豪科技、矽创电子、敦泰科技、群联电子,营收不相上下。

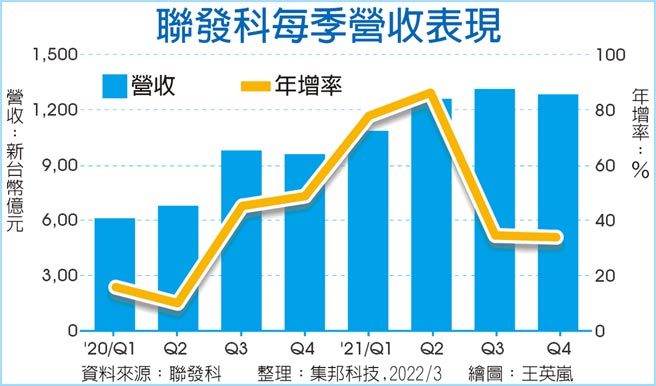

(一)联发科

联发科2021年营收达新台币4,934.1亿元,年成长53.2%。展望2022年第一季,受惠于5G渗透率提升与天玑9000陆续出货,2022年3月会有手机搭载上市,其带来的营收成长,将可抵销因季节性因素造成部分消费性产品较低的需求,预期高毛利产品在各营收类别比重将提高,预期今年营收年增幅将超过20%。在新产品部分,为扩大中国之外市场版图,包括美国、欧洲、印度与其他新兴地区,除了Sub-6GHz,mmWave IC已受到电信运营商的认证,预计2022下半年量产上市。

(二)显示驱动晶片业者

而在台湾前十大IC设计厂商中,有不少是以显示驱动晶片为主的大厂,包括联咏、奇景、瑞鼎、矽创、敦泰等,由于2021年电视、平板、笔电、Chrombook等应用需求大增,显示驱动晶片缺货涨价下,让厂商营收、毛利率都有不错表现。

1.联咏

联咏方面,2021年营收达新台币1,353.7亿元,年成长69.3%,主要因旗下系统单晶片(SoC)与显示驱动晶片(Display Driver IC)两大产品线双双大幅成长,2021年SoC、DDI(含TDDI)销售额年成长率分别为68.2%与70.4%。2021~2022年随着AMOLED被品牌采用比例持续增加,将逐渐取代LCD面板成为主流,联咏积极扩展手机和平板OLED相关产品应用,包括OLED屏下指纹辨识(FOD)、OLED TDDI已在2021年第四季开始量产,为较高毛利率的产品,挹注联咏下一波成长动能。

展望2022年第一季,虽然DDI、TDDI拉货进入传统产业淡季,以及消费性电子需求转弱,但因整体市场需求仍高于供给,且Commercial Notebook和Automotive需求维持强劲,新产品OLED FoD、OLED TDDI、FTDDI、Mini LED等产品将带动营收持稳。2022年联咏透过整合TCON、PMIC等方式包裹销售,因此价格应相对有撑,不过仍得视市场变化进行动态调整产品组合。

2.奇景光电

奇景光电2021年营收为新台币432.4亿元,年成长65.4%,显示已将部分产品推向高阶应用,并受到晶圆代工缺货涨价皆转嫁至下游相当成功。展望2022年第一季,奇景光电预期营收季减5~9%,代表消费电子乃至面板的市况较清淡,拉货力道小幅下滑。此外,对2022年整体展望,必须提到2021年第四季奇景光电的车用显示驱动IC营收再创新高,年增110%,产品导入车厂有成下,将成为2022年奇景光电营收主力。目前奇景光电车用显示驱动IC全球市占率超过40%,位居全球第一,2022年目标为再成长一倍,对已确实切入汽车市场的奇景光电来说,只要上对晶圆代工产能、下对Tier 1与车厂有签订长期供货协议,应能达成此目标。

3.瑞鼎科技

瑞鼎为友达旗下厂商,2021年营收达新台币248.3亿元,业绩大幅增长72.2%,为台湾前十大IC设计厂商之最。瑞鼎从LCD DDI发迹,陆续推出Touch IC、TCON、Power IC、OLED DDI等产品,甚至目前也在发展Mini LED和Micro LED技术。2022年中小尺寸DDI、大尺寸DDI持续发展,包括OLED、车用、工业用、消费型笔电等应用占比约八成,都是眼下需求较高的应用,加上在晶圆代工产能部分,于台湾有三家合作伙伴,中国也有产能支援,都将支撑瑞鼎稳步成长。

4.矽创电子

矽创2021年表现也是可圈可点,营收达新台币222.6亿元,年成长为61.2%,其专注于小尺寸DDI,近来积极跨出手机领域,同样转移部份重心到车用及工业等应用,以降低功能型手机市场规模逐年缩小带来的风险,但仍须面对的是晶圆代工费用持续上涨,产品价格面临转嫁压力的情形。

5.敦泰电子

敦泰2021年也是业绩大幅提升,产品价量齐扬,营收达新台币219.9亿元,年成长59.4%。敦泰目前出货应用以手机为主,占整体比重逾七成,2021年也因晶圆代工产能不足,将产能优先提供给高毛利产品,例如FHD的TDDI。2022上半年市场需求仍属稳定,不过在供应链进行长短料修正,产品缺货涨价力度慢慢弱化下,同样属于中小型IC设计厂商的敦泰,在2022下半年的业绩成长动能将值得关注。

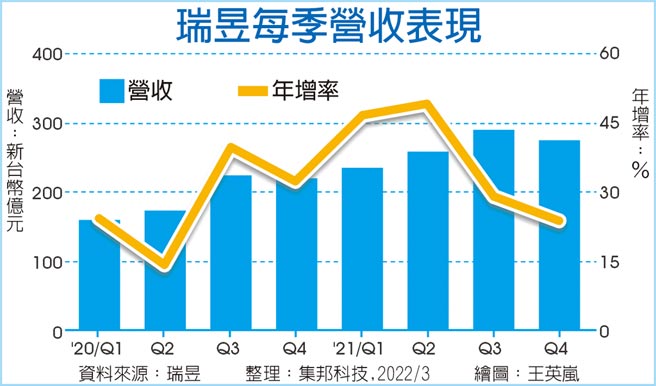

(三)瑞昱

多年来身为台湾排行前三大IC设计厂商的瑞昱,营运表现相当亮眼,2021年营收达新台币1,055亿元,年成长35.7%。展望2022年。在企业、工业、车用端,2021下半年良好的需求将延续至2022上半年,在疫情趋缓下,商用笔电及设备增加购置、有线和无线网路基础建设升级、车用市场也持续成长,相关Wi-Fi 6、Wi-Fi 6E、5G Ethernet、新型LE Audio蓝牙IC等产品陆续推出,将让瑞昱的业绩持续提升。在消费市场端,2022年PC、消费性电子市场需求回归正常,TWS蓝牙耳机市场面对杀价竞争,将导致瑞昱在相关领域的出货量受到抑制,并面对晶圆代工涨价,已有部分客户反映无法承受进一步涨价,仍在合作与协商;此外,受客户年底库存盘点和长短料影响,2022年第一季瑞昱将进行库存去化。

(四)晶豪科技

晶豪科技相较其他台湾前十大IC设计厂商,属于利基型记忆体厂商,2021年营收为新台币238.5亿元,年成长56.2%。针对2022年第一季,预期客户库存调整阶段将到一段落,除了可望让晶豪科技营运提前落底外,2022年第二季市场有机会开始调涨报价。2022年晶豪科技取得的晶圆产能与2021年相当,并看好客制化SoC记忆体业务的成长,将是主要动能之一。

首季将聚焦调整产品组合

TrendForce观察,各业者对2022年第一季台湾前十大IC设计厂商展望不一,与自家产品类型、应用领域有关,尽管消费性电子等终端需求拉货动能放缓,但车用、网通、高速运算等产品备货力道仍然强劲。总体来说,TrendForce表示,2022年第一季IC设计厂商营运表现可能将出现差异,因台湾IC设计产业大多还是与消费性电子领域的周期波动有强相关,不过因晶圆代工产能仍属紧缺,各IC设计厂商仍会以确保产能为主,并挪出部分心力研发车用晶片、加速导入汽车市场,以分散市场营运风险,因应新冠肺炎疫情、地缘政治、通膨压力等充满不确定因素的2022下半年。

联发科营收主力以手机处理器为主,受惠于天玑9000出货与高毛利营收产品比例拉高,预期将抵销因淡季效应造成消费性电子需求较低的影响;瑞昱以网通晶片为主,非消费性应用展望正向,然消费性应用端已有客户无法承受再度涨价,需透过产品组合调整维持高毛利率。

至于显示驱动晶片厂商因产品主要应用于消费性电子,车用与工控等领域比例较低,包括联咏、奇景、瑞鼎、矽创、敦泰,需要逐步进行产品组合调整,普遍保守看待第一季,应会呈现年成长幅度续增,而季成长持平至季减的状况居多。(本文作者为TrendForce分析师曾冠玮)