永续投资成显学 减碳产业靓

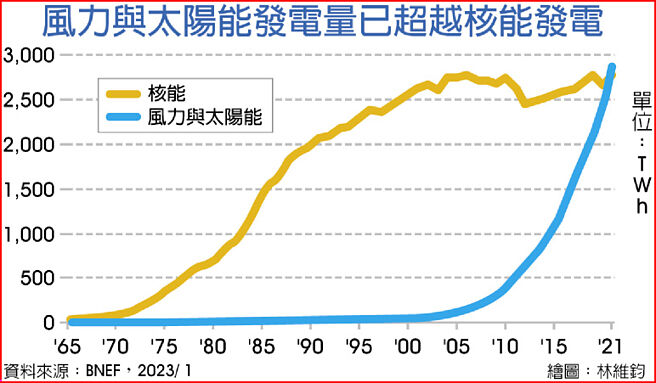

风力与太阳能发电量已超越核能发电

近期全球股市转趋震荡整理,但减碳与净零排放持续推进,成为最重要的发展趋势。投信法人指出,减碳题材有三大驱动因子,包括政策监管、科技及消费者行为改变的带动下,长线成长前景良好,永续投资已成显学,建议可趁近期股市拉回时进场布局。

台新ESG环保爱地球成长基金经理人苏圣峰表示,当前环境面临巨大挑战,环境解决及节能减碳已成为政府和企业显学。欧美先进国家成为全球领导者,倾全力支持干净和气候友好政策,如美国的重建美好计划前年3月约占总支出47%;欧盟2020年7月的复苏计划、德国2020年6月的刺激方案及法国2020年9月的刺激方案皆约占总支出30%,可见与ESG相关的产业后市商机庞大。

在此趋势下,当今机构投资人不再以单纯利润为导向,逾80%主流投资者在做出投资决策前,都会纳入ESG资讯考量,凸显永续投资已成显学。苏圣峰强调,投资市场未来最明确的机会为莫过于具备永续、气候、ESG和绿色转型等利基题材,爱地球的投资主题与总体因素连结度较低,持续受惠于政策支持、绿色消费习惯崛起,与企业资本支出加速,在长线需求稳健的情形下,将保持多头趋势,电动车、智慧能源及替代能源后市商机可期。

晋达环球环境基金经理人Graeme Baker认为,据统计每年至少需投入4.3兆美元年度资金,或2030年前以20%的年增率增加,以避免气候变迁造成的严重影响。整体而言,减碳趋势是由三大驱动因素所带动,包括政策监管、科技改变及不断转变的消费行为;而三大主要减碳主题存在被低估的公司,分别是可再生能源、电气化,以及资源效率。

以可再生能源为例,投资人尚未了解过去十年随着可再生能源成本下降,生产洁净能源相对于石化燃料所产生的经济效益究竟有多大,这正为整个可再生能源价值链创造投资机会。电气化方面,电动车价值链的结构性成长非常强劲,包括制造专业连接器、智能汽车架构,以及电动车电池及相关组件的公司。