中国财政部欧元债首次负利率发行

(原标题:外资不只大量购买人民币债券,中国财政部欧元债首次负利率发行)

今年,人民币升值、中美利差维持在历史新高推动国际投资者抢购人民币债券,但是这种热情还不仅局限于人民币债券——日前,中国财政部在境外发行的欧元主权债创下了历史最低收益率。其中,5年期品种采用溢价发行,首次实现负利率发行。此次发债获得国际投资者踊跃认购,认购规模达发行量的4.5倍。

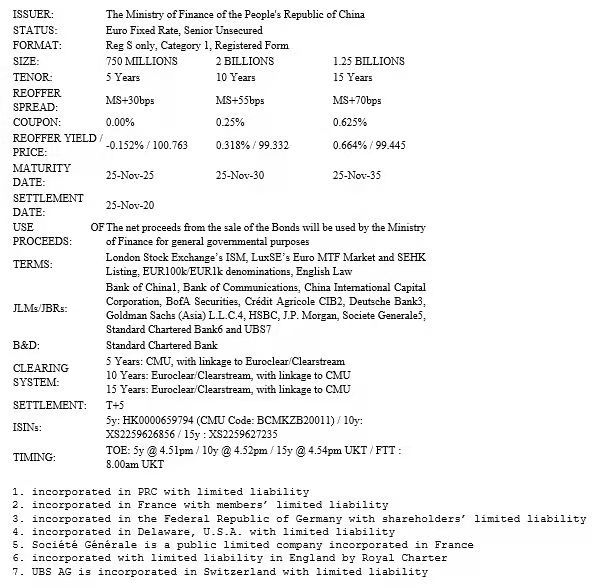

财政部官网显示,11月18日,中华人民共和国财政部顺利发行40亿欧元主权债券。其中,5年期7.5亿欧元,发行收益率为-0.152%;10年期20亿欧元,发行收益率为0.318%;15年期12.5亿欧元,发行收益率为0.664%。

此次发债是2019年重启欧元主权债券发行后连续第二年发行。此次发行采用“三地上市、两地托管”模式,在伦敦证券交易所、卢森堡证券交易所和香港证券交易所三地上市。同时,为支持香港国际金融中心建设,首次在香港债务工具中央结算系统(CMU)托管清算此次欧元主权债券5年期品种,以促进香港金融基础设施建设。

值得一提的是,此次三个期限的票息分别定在0%、0.250%和0.625%的水平,但之所以5年期债券的发行收益率为-0.152%,是因为债券采用溢价发行,购买价格超过了100,因此对应显示的实际收益率则为负,这反映了投资者认购积极。“换言之,国际投资者此次买中国欧元主权债,实际获得的票息(coupon)为0,否则买债还要付出利息,但负利率指的是发行后的实际收益率(reoffer yield)。”有相关外资行人士对第一财经记者表示。

此次,渣打银行(下称“渣打”)、德意志银行集团(下称“德银”)等外资行也参与了中国财政部欧元债的发行。渣打自2011年以来持续为中国财政部的离岸债券发行提供支持,包括作为联席主承销商和联席簿记管理人,曾支持过财政部上个月的美元债券发行和去年的欧元及美元债券发行;德银也是连续第二年协助中国财政部发行欧元主权债。

德银中国债务资本市场主管方中睿(Samuel Fischer)对记者称,虽然今年市场动荡因素不断,但中国财政部依旧在年底再次发行欧元主权债,由此体现了对欧洲市场的重视。本次交易主要面向国际投资者提供10年和15年债券,同时面向香港市场发行5年期债券。此次定价低于二级市场估值12至15个基点,体现了中国财政部通过新发债券为投资者提供了有吸引力的利差。从更长远的角度来看,也表明全球投资者对中国资产仍有较大增持空间,毫无疑问此类债券颇具稀缺价值。

渣打银行资本市场大中华及北亚地区主管严守敬对记者表示:“此次是中国财政部自去年重返欧元债券市场后,连续第二年发行欧元债券。与财政部上月发行的美元债券一样,这批欧元债券受到国际投资者的大规模认购,其中5年期债券事实上实现了负利率发行。投资者背景多元化,包括中央银行、主权基金和国际资产管理公司等,遍及亚洲、欧洲和美国。由于欧洲投资者积极寻找优质的长线投资机遇,其中15年期债券的欧洲投资者占比高达85%。此次债券发行再一次显示虽然全球新冠肺炎疫情仍然严峻,市场对中国的强劲经济复苏和发展前景充满信心。”

另有多次参与中国主权债券发行的一位银行界人士对第一财经记者表示,融资向来不是中国发行主权债的主要目的,完善收益率曲线才是最主要的。四年前在财政部初次发行主权债时,当时尚无可参照的收益率基准,因此只能参照临近亚洲国家的主权债收益率作为基。但随着这几年的发展,中国的收益率曲线已经不断完善。

之所以近两年中国在海外发行主权债的规模和频率都高于以往,上述人士也表示,这主要是为了响应海外投资人的需求。目前海外投资人有较大的置换需求,希望中国财政部能够发行流动性更好的新券。如果不是经常发行,就会导致流动性欠缺,同时海外投资人也有久期置换的需求。因此一般而言,发行人至少需要一年发行一次。

同时,之所以发行规模能不断扩大,也是因为中国主权债的海外市场已经不断发展,自然发行量和久期都会有所丰富。四年前,财政都发的主权债主要介于3-5年期,目前久期已长达20年。

值得一提的是,去年,德国以-0.11%发行30年期国债创下历史纪录的低点,当时引发市场热议,这是个标志性事件,德国是世界上首个以负利率发行30年期国债的国家。不过,业内人士也对记者表示,众多投资者认购负利率债券并非持有到期,而是寄望于利率越来越负,并卖出实现套息的目的。