2024年全球 PCB 產值估重返成長6.3% 新聚落東南亞成形

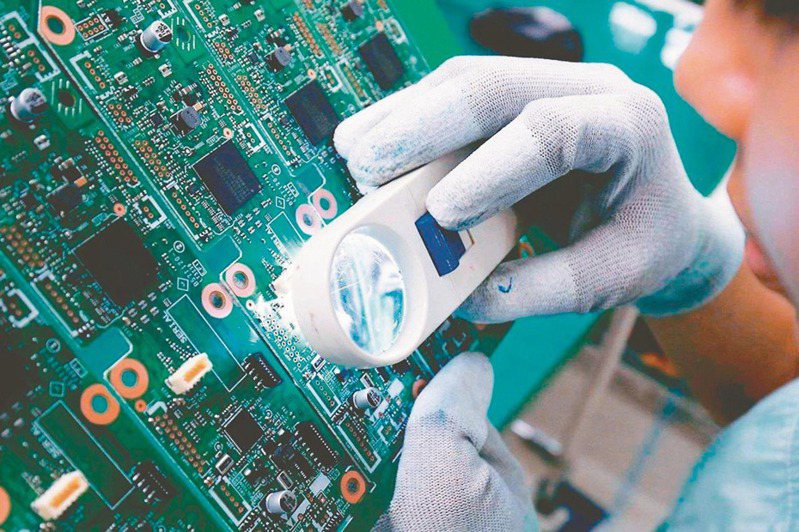

2024年预估全球电路板产值将回升至782亿美元。(本报系资料库)

台湾电路板协会(TPCA)今(22)日发布新闻稿指出,据工研院产科国际所估计,2024年预估全球电路板产值将回升至782亿美元,较2023年增长6.3%。待整体消费市场的增长动能逐步接近全球经济表现,全球电路板产值的成长速度也将回归4%至5%的长期平均水准,该机构并与工研院产科所(ISTI)整理四大重要关键议题,其中包含供应链加速全球化布局,新PCB聚落于东南亚成形、碳中和、车用PCB价量提升、以及AI应用将为硬板增温等。

该机构分析,由于全球各国竞逐强健半导体产业,也牵动PCB与载板生态系。

经历疫情断链及半导体成为战略物资后,各主要国家纷纷推出强化半导体供应链政策,如美国2022年8月发布「晶片与科学法CHIPS and Science Act」, 2023年11月在「晶片与科学法」框架下,启动先进封装制造计划(NAPMP),载板也成为7大投资领域之一,首项补助计划将于 2024 年初发布。日本2022年也通过「经济安全保障推进法」,将半导体等领域列为「特定重要物资」,因此日本载板大厂Shinko的新一代投资案,可望获得最高178亿日圆的建厂补助。

除了加大鼓励外,美中科技壁垒仍持续加剧,使得台积电(2330)、三星、SK海力士等外资企业在中国大陆的扩展受限,致使大陆对国产半导体的依赖度大幅提升,然其仍有经济放缓和高额补贴能否维持的问题。未来值得关注,在尚未受制裁的先进封装领域,大陆加速自主化之影响。

该机构分析,2022年美国众议员倡议《美国印刷电路板法案》,规划由政府提供30亿美元的资金,用于扩大电路板的生产,虽最后未经投票,但象征PCB已进入政策视野中。此后美国总统拜登和加拿大总理杜鲁道于2023年3月24日宣布,两国将投入5,200万美元支持北美的电路板生产,并根据《国防生产法》扩大国内的电路板生产,以预防危及国家安全的关键技术短缺。

此外,碳中和电子产品问市,供应链减碳压力大增。该机构分析,对于电子产业供应链而言,顺应大环境减少碳排已毫无悬念,差异仅在于客户与政府法规的压力强度。以Apple为例,已于2020年达成全球企业营运碳中和目标,亦展开「Apple 2030」策略,要求整体价值链于2030年前达到碳中和,并与2015年相比减少75%的碳排放。Apple之减碳进程亦反应在2023年推出的新品上,如首款实现碳中和的Apple Watch Series 9。

第三则是供应链加速全球化布局,新PCB聚落于东南亚成形。

该机构分析,就PCB业者而言,自2022年底开始,应客户要求分散风险与扩展新市场的考量下,掀起一波南向投资的风潮,以泰国、越南及马来西亚为主要选项。随新投资案纷纷发布,泰国成为PCB新兴聚落已为定局。中国大陆虽然仍是全球PCB的主要生产地,但在此波东南亚投资潮下,将会排挤外商在大陆发展的资源,加上已有10多家指标性陆企转移泰国投资,预估中国大陆的PCB产值在全球比重将逐年下降。然而泰国在PCB制造商遽增下,虽能加速其供应链的完整性,但对人才与基础设施等资源的排挤,也将是投资者面临的潜在风险。

第四则是产品规格迭代更新将成为主要成长动能,该机构分析,终端产品在无杀手级应用下,销量已不易大幅成长,虽预期2024年主要终端产品出货量将呈现小幅度的成长,但主因为库存回补,并非需求的显著回温,因此技术与产品世代更迭成为成长动能,如先进封装的发展扩大载板需求、自动驾驶持续带动车用PCB价量提升、以及AI应用将为硬板增温等,这些将会是影响全球电路板产值较为显著的产品。