台积电CoWoS产能放量 全球科技大厂争抢

台积电CoWoS产能瓶颈,成为AI加速器晶片放量关键。图/美联社

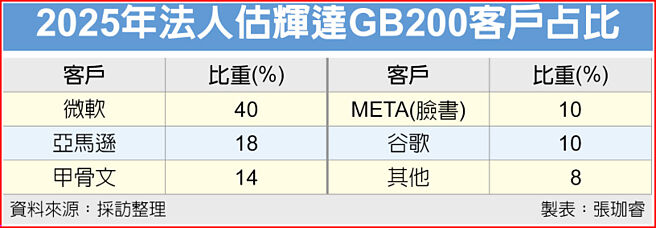

2025年法人估辉达GB200客户占比

台积电CoWoS产能瓶颈,成为AI加速器晶片放量关键,半导体业者指出,高速运算供不应求,先进封装为成显学,国际大厂辉达、AWS、博通、超微等抢攻台积电CoWoS先进封装产能,联发科也预订先进封装的需求,为汽车晶片发展及ASIC客户,提前卡位。

辉达B系列晶片开始出货,除先进制程外,先进封装产能同样吃紧,因AI GPU需求庞大,台积电持续扩充产能,估CoWoS产能明年第四季产能大幅扩增。

法人指出,GH100到GB200 Interposer(中介层)从原先可切28~29颗降至16颗,未来GR系列只能切割到8颗,为产能紧缺因素之一。

供应链透露,外包OSAT(专业封测代工)厂于CoWoS都有对应技术,不过以辉达采用的CoWoS-L而言,仅台积电具备相关Know-how。

法人预测,第四季CoWoS产能为单月3.6万片,明年底上看9万片,端视台积南科AP8厂贡献,2026年月产能预计达13万片。此外AWS、博通、超微等明年先进封装需求殷切。AWS在推论晶片持续布局,Marvell(迈威尔)、AlChip(世芯)两家ASIC业者预定产能超过9万片,AMD也不少的预订量。

谷歌则透过博通协助投片,明年需求量较原先提升3成。联发科亦加入战局,CoWoS-S/R分别为ASIC客户及自家智慧座舱项目积极准备。

惟先进封装2026年后恐怕无法翻倍成长,目前2奈米以下趋势为Chiplet,随HBM(高频宽记忆体)堆叠层数愈来愈多,技术难度大增。

供应链认为,云端服务供应商(CSP)客户都在预测明后年资本支出及调整,明年成长确定,2026年待观察,未来专家模型的推论需求或许才是AI伺服器下个成长动能来源。

(相关新闻见A3)