《「我是有錢人」迷思736》靠什麼金融投資工具退休最佳?

最近,金融市场最热门的话题,就是高股息ETF的申购及配息状况。联合报系资料照

最近,金融市场最热门的话题,就是高股息ETF的申购及配息状况。笔者最近,也不免被不少亲朋好友及网友询问「某ETF可不可以买」?但是,笔者并没有马上回答,而是用另一个问题提问:妳为什么要买高股息ETF?

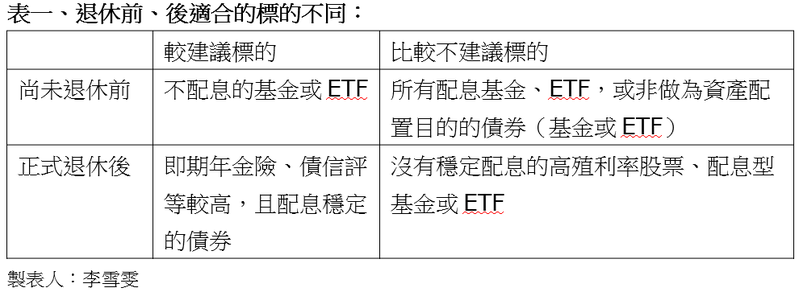

相信长期看此专栏的读者应该了解,一直以来,笔者真的不建议为退休做准备,或是已退休民众,去买什么高收益债券基金(或是类全委保单连结高收债)、高殖利率股票,或甚至是最近很夯的高股息ETF(请见下表一)。

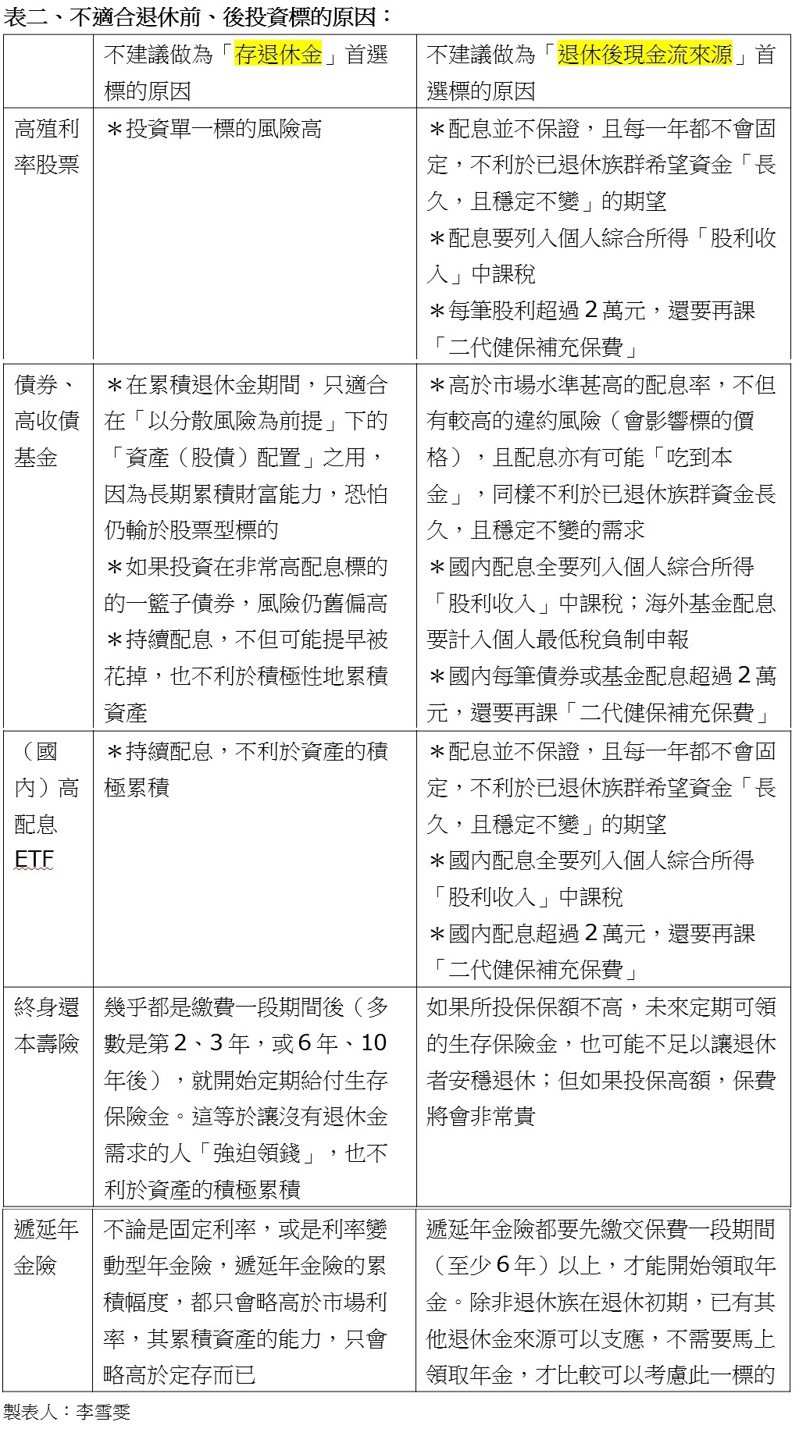

其原因,可以分为两个阶段进行分析。首先在准备退休(累积退休金)阶段(正式退休前),不论是高殖利率股票、高收债基金或高股息ETF的最大问题,就在于「它并不是「累积资产杠杆效果最佳」的标的(请见下表二)。

这就跟笔者一再建议民众,「千万不要买传统(不论是固定预定利率,或是利率变动型)递延年金险」的理由是一样的。因为,递延年金在累积退休金的能力(投资报酬率)上,远远输于其他积极型的「不配息」标的。

另外,就以过往许多民众,最爱买来进行退休规划的终身还本寿险为例,请读者千万不要怀疑:那些一直以来媒体喜欢报导的,只买了终身还本寿险,就可以轻松过退休生活的案例,全都是因为近20、30年来,市场利率持续走低所致。

事实上,假设这段时间,市场利率长期是由低档,走到高档,这些用终身还本寿险来退休的保户,恐怕将是最惨的一群。因为,他们不但付出更贵的保费(市场利率低,保单预定利率也低,代表保费就越贵),也换来更少的生存保险金。

其次,在实际退休之后,「长期且固定现金流」是民众在挑选金融投资理财标的时,最重要的标准。从此一标准来看,首选应该是即期年金或债券,而不是号称「高配息」的股票、基金或ETF各。其最大理由如下:

理由之一是:现金流的固定、稳定及长久性。因为目前市场上的金融理财商品,除了保单(主要是即期年金险、终身还本寿险)及债券之外,没有一个是具有「每期金额稳定不变」,以及「活多久,领多久」的特性。

这是因为,不论是高殖利率股票、高收债基金,或是近期非常受投资人欢迎的高股息ETF,全都是「不保证配息」,且「配息并不固定」的。如此一来,就不是「没有固定收入」退休族的最佳选择。

例如一直深受存股族喜爱,每年配息都高且稳定的台塑,其在3月6日的一项公告,便让不少存股族「心碎满地」。因为董事会日前通过每股拟配息1元现金股利,假设以周四(3/7)收盘价69.8元计算,现金殖利率只有1.4%,让市场以及25万名股东相当惊讶。

以台塑近17年的配发股利数字来看,只有4年是落在2元以下,且至少还有1.2元,其余普遍都有4元左右的水准,甚至在2022年,还有配发8.2元股利的好成绩。

又例如13日的新闻指出:万海的董事会已提案配发2023年度现金股利1.5元,创3年新低。而回顾万海去年现金配息5元、前年现金10.5元且股票另有1.5元,合计12元;相较之下今年只配1.5元,且配息来源是「老本」,并不是本业当年度贡献,让13万股民「大感忧心」。

也许投资人会说,投资单一公司股票,当然会有风险,投资一篮子股票的基金或ETF,总可以「降低风险」及「拉高殖利率」吧?对此,笔者仍建议退休族们,千万不要因此太过乐观。因为不论是投资于一篮子债券或股票的基金或ETF,也并没有「每年配息且金额固定」的保证。

当然,在保单及债券两个标的上,还是各有优、缺点,且几乎是互相呈现互补的状态(请见下表三)。且同样是保单,在每年可领金额上,即期年金险又优于终身还本寿险(请见下表四)。不过,终身还本寿险的保户,还可以将保单的价值准备金,进行「质押或部分解约」,但即期年金险的保户则否。

简单来说,透过即期年金保险,就是让退休族享有像劳保、劳退或国民金一样的安稳退休金。唯一不同只在于:劳保及国保都有可能因为严重的财务问题,而有破产的危机。

当然,如果退休族,并不在意配息的固定及长长久久,也还是可以选择一些强调较高配息,但金额不固定且不保证的债券型基金、ETF,或是高股息ETF。

但实际上,以上就只适合做为「额外退休金」之用,例如旅游、医疗、娱乐休闲…等目的,而非做为退休后,日常生活费的主要来源。简单来说,债券型基金、ETF,或是高股息ETF的功能主要只有「锦上添花」,而非提供「基本温饱」之用。

在此同时,退休族可千万不要选单一的标的,像是单一高殖利率股票,而是选择投资于一篮子股票或债券的基金或ETF。且在挑选时,退休族千万不要只以「殖利率高低」,做为唯一的筛选标准。这是因为,过高于市场利率水准的配息率,极有可能面临「配到本金」的问题。

所以,投资人在挑选标的时,切记一定要参考总报酬率(配息+价格填息)的数字,且一定要挑选「长期(最好是3年或5年以上)绩效不错,而不是只有一年绩效表现的标的。因为唯有如此,退休人才不至于「领了配息,却蚀了本金」,且才能够「活的久、领的久」。

理由之二是「节税」,也就是「能获得最高净现金流」的考量。这是因为即期年金险,还有一大优势就是「年金保险是属于人身保险,所以保险给付免纳所得税,但要注意需要保人跟受益人是同一人,才不用计入最低税负制基本所得额」。

然而,其余金融投资商品,不论是高收债基金、(国内)高股息ETF,或是高殖利率股票,全都有「股利(配息)必须计入个人综合所得中课税」,以及「每笔超过2万元以上,还要缴交二代健保补充保费」的问题。

当然,即期年金险虽然极为适合退休族,但它却有一个缺点:如果退休金累积不够多,可能每年所能获得得年金,也不会太令人惊艳及够用。其原因,主要是即期年金险的预定利率并不高,同一笔资金,所能够换到的年金并不多。

此外,由于目前市场利率并不高,有推出即期年金险的保险公司并不多。且有部分即期年金险在保证期(例如假设领取年金的保户,没有生存超过10年、15或20年,保单的受益人还可以领取未领的余额)过后,每年给付的年金就会大幅下降,值得在挑选上特别留意。