股后信骅迎复苏 美银升评

信骅累计前2月合并营收年增47.54%,显示逐步摆脱高库存影响。图/本报资料照片

内外资看信骅后市

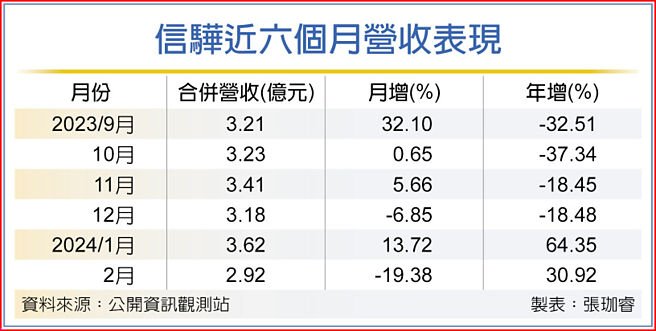

信骅近六个月营收表现

美银证券指出,信骅有高达9成营收来自伺服器业务,且中期成长力道已广为市场接受,支撑评价,然市场可能忽略了PC/AV影音的稳定增长,以及Cupola 360的强大成长空间,预期2025年时,非伺服器业务占比升到21%,营运多元化取得成功,因而升评「买进」,推测合理股价3,650元。

在世芯-KY开启本轮飙涨,股价冲上4,000元天价区之前,信骅曾经盘据股王宝座一段时间,目前虽退居股后地位,内外资研究机构青睐程度依旧不减。美银给出3,650元高价以外,摩根大通证券赋予的推测合理股价亦高达3,400元,中信投顾、摩根士丹利、大和资本证券给出的股价预期则在3,150~3,175元。

PC/AV影音向来是信骅伺服器业务以外的重心,毛利率稳定在70%以上,单位售价也有30美元左右,过去几年皆维持成长步伐。展望后市,因信骅PC/AV影音相关产品具成本优势,将持续攻取市占率,此事业体营收将端出20%年复合成长率。

另一方面,Cupola 360于2020年开始贡献信骅营收,展望未来,因其成本较低、超高清技术,加上地缘政治因素助攻,美银证券预计,智慧工厂、智慧城市中将会加速采用此类解决方案,预期2024、2025年分别贡献信骅营收7%与15%。

针对伺服器业务,美银证券认为,因库存已大致清除,产业循环会朝正向发展,在一般与AI伺服器用的远端控制晶片(BMC)之外,信骅也将向新客户出货mini BMC,同时,2024年也会小量出货安全晶片,意味信骅在每台伺服器的内含价值有所提升。

外资估计,信骅2024年每股税后纯益(EPS)为40.69元、年增56.6%,意即2023年就是近年的营运谷底,随后高速成长,2025年获利年增再度逼近5成,EPS来到60.63元。

摩根大通证券认为,一般伺服器的上升循环才刚开始,除BMC补库存循环启动,信骅还将受惠市场规模扩张,加上其非伺服器业务成长,对股价后市有信心。

中信投顾指出,目前伺服器市场复苏状况仍有杂音,但访查发现,多数供应链仍对今年伺服器市场抱持正向看法,而AI伺服器BMC用量提升至3~5颗,加上信骅积极布局非BMC业务,给予信骅增加持股投资评等。