股债殖利率死亡交叉 该卖股?

当股债殖利率出现死亡交叉时,该卖股买债吗?法人表示,参酌过去股债表现,若股债殖利率交叉是因景气正向带动公债利率弹升,将有利各类资产表现。

路博迈表示,自2019年底以来,近期再见到美国10年期公债殖利率3月5日收盘价为1.5661%,突破美股标普500指数股利殖利率1.55%,这种情况通常隐含资金短期可能流出股市,因此市场上称此现象为「死亡交叉」。然而出现此状况真的不利于风险性资产吗?答案是「不一定」。

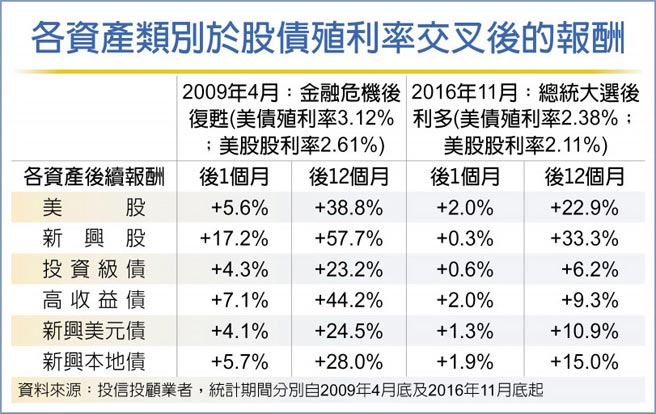

此次股债殖利率交叉背景为反映正向景气前景,路博迈投信表示,目前股债殖利率交叉是因市场对景气前景的看法更为正面,进而带动美债殖利率弹升所引发,较类似2009年4月及2016年11月的状况,在2009年4月及2016年11月出现「股债殖利率交叉」后,各主要资产类别,包含美股、新兴股、投资级债、高收益债以及新兴债在出现交叉后的后一个月或是后12个月都能创造相当不错的报酬率。

总结来说,路博迈投信表示,只要投资人对景气前景依旧维持正向预期,且整体经济基本面无虞的状况下,即便出现死亡交叉也不会改变风险性资产的多头趋势,任何回档都可视为是进场布局的好时机。

近期各法人也建议逢回时可以买进美股及科技股。统一投信认为,科技获利成长力道强劲,没有基本面泡沫的疑应,良性的修正后,即可让科技股长线投资价值现。

国泰投信也指出,当费半指数回档至100日均线,都是长线布局好时机,拉回可分批买进。自2019年以来的近两年,费半指数共有五次回档在100日均线附近,其中有四次回档后都出现大波段上涨行情。