YouTuber美国课税 财长:无重复问题

因应美国税局要求,YouTuber收益将由平台端课税,又称网红肥咖条款。财长苏建荣29日在立院财政委员会审查房地合一税2.0备询时表示,美国主要是针对网红的美国来源所得课税,若为网红的台湾境内所得、仍由我国课税,不会有重复课税问题。

立委质疑,台湾与其他33国租税协定国因签署租税协定、可适用较低扣缴率也能避免课重税,但台湾网红因台美未签署租税协定、可能吃亏。苏建荣则指出,财政部也有在适当的时间反映台美租税协定的意见给美方,惟尚待努力。

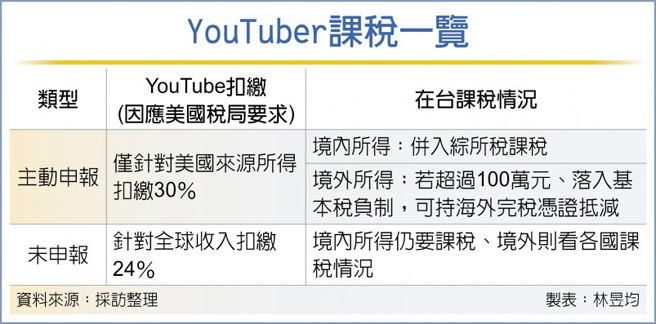

YouTube母公司Google近日发函通知各个YouTuber,必须在今年6月前主动申报税务资讯,若个人有申报就只对「美国来源所得」扣缴课税0%~30%(依各国租税协定),而台湾未签署台美租税协定、因此适用最高扣缴税率30%。若个人未申报,Google将针对网红「全球总收益」扣缴24%税负。

财政部官员表示,以台湾网红来说,若平台收益来自台湾、属于境内所得,应申报为「其他收入」,并入综所税课税、适用5%~40%累进税率。

不过,网红如果有海外用户收益则属于境外所得,可能会落入基本税负制。若单一年度境外所得超过100万元,必须申报适用基本税负制,将个人海外所得、保险给付金逾3,330万元、私募证券投资信托基金的受益凭证交易所得、非现金捐赠金额、综合所得净额、分离计税股利,还有自2021年后未上市柜证券交易所得等七大项目加总计算,若合计超过670万元需计算基本税负、即为总额减除670万元免税额后适用20%税率。

若个人基本税负比综所税负还要高,必须补缴差额税款。若综所税负较高,则免计基本税负。

官员指出,若我国网红主动申报,在美所得扣缴30%,可依照完税凭证及资料回台抵减基本税负、排除美国所得部分,但其他海外收入仍依适用情况课征基本税负,境内收入则依综所税核课。