SPAC烧到亚洲 台湾喊NO

原本只在美国矽谷小试身手的SPAC(特殊目的收购公司)上市,2020年在美国狂烧、且向亚洲市场强力放送,案件量和募资金额均出现爆发性成长,相较香港与新加坡交易所抢先表态欢迎SPAC、全球调研机构Preqin预估东南亚市场将在今年迎来最大上市潮,但SPAC短期很难在台上市。

财务专家分析,SPAC多由私募基金、避险基金发起,美国证交会(SEC)对其财务规定不同,实际财务资讯、公司治理都可能存在盲点,台湾对KY公司的督管漏洞仍未补上,短期不可能推台版SPAC。

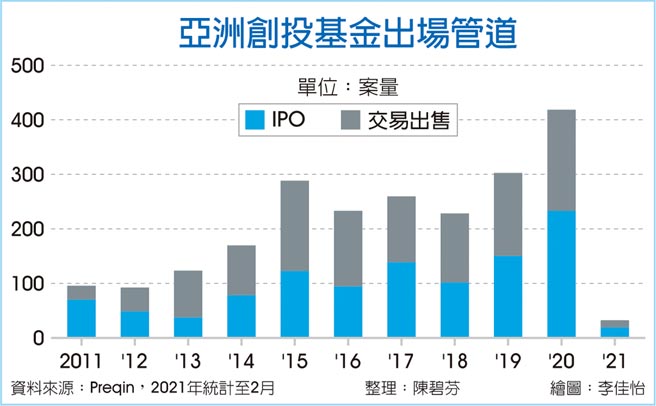

美国早期投资平台CBInsight指出,SPAC的IPO模式1990年代就存在,多数被当成无法顺利在美国股市挂牌上市的另一项管道,让创投基金、私募基金透过收购,创造加快出场(EXIT)的机会,但该模式2020年意外在市场热起来,交易量是2019年的三倍。

Dealogic统计,2021年第一季才刚结束,SPAC上市已募集近950亿美元,超过去年的纪录,且占今年IPO总规模的七成,矽谷创投圈认为,SPAC的市场地位确立,将与各类新创板、IPO并立为上市三大管道。

新加坡交所3月底公布SPAC监管规范咨询,为期一个月,目标是抢先香港交易所上路。星交所目前构想是SPAC上市最低市值为3亿星元,SPAC与目标合并的期限为三年,较美国证券交易委员会SEC的两年期限更宽松。

Preqin指出,若是星交所动作够快,已在研拟上市的东南亚独角兽新加坡Grab、印尼Gojek、电商TPREQINokopedia,都可能放弃美国那指或亚洲其他主板,直接在新加坡申请SPAC上市。

至于台湾,勤业众信会计师廖哲莉表示,SPAC在美股市场大受青睐,是因为规定相对宽松、成本较低,但因交易均为跨国交易,收购过程多涉及财务、税务及法律尽职调查,对财务透明度、时程的影响等均需审慎评估,若涉及台湾公司需向投审会提出申请并取得核准后,方能进行交易。