炸锅!曾经风光的百亿级私募 短短几年缩水成这样

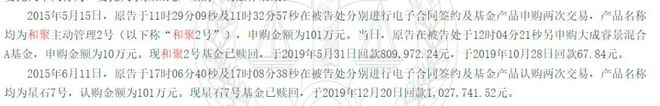

判决书显示,杨女士在2015年5月15日申购和聚投资所管理产品101万元,截至2019年10月28日,本金亏损近20万元。

公开资料显示,北京和聚投资成立于2009年,2015年管理规模已经超百亿元,是当年炙手可热的明星私募,不过近年来其业绩表现相对较差,如今管理规模已经降至20亿元以下。

为何当年的明星私募如今元气大伤?私募管理人又该如何真正实现投资人财富长期的保值增值?

昔日百亿级私募跌落神坛

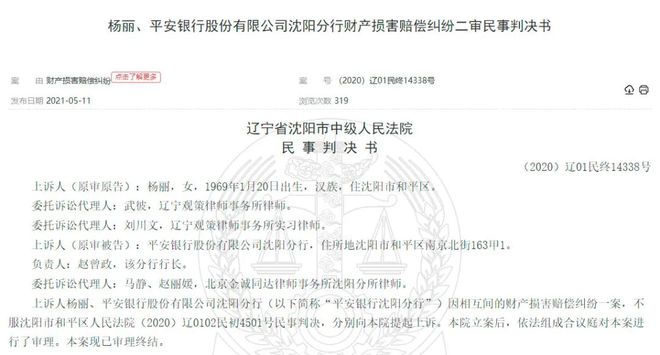

近日,中国裁判文书网发布了一则民事判决书(以下简称“判决书”)。判决书显示,2015年5月和6月,由于固收理财产品售罄,平安银行沈阳分行工作人员向杨女士推介了多款私募基金、结构理财、资产管理计划等金融产品。

具体来看,杨女士先后买了4只金融产品,其中亏损最多的一只产品为和聚主动管理2号基金(以下称“和聚2号”)。据悉,和聚2号2019年5月1日回款81万元,2019年10月28日回款67.84元,整体来看,杨女士本金损失了近20万元,亏损比例接近20%。

和聚2号的业绩表现,将其背后的和聚投资拉回到大众视野。

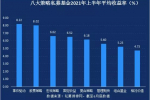

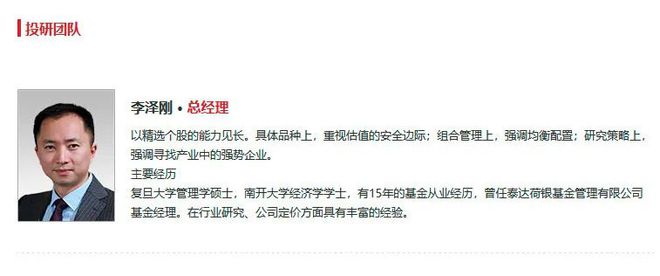

据悉,北京和聚投资成立于2009年,于2014年在中国基金业协会登记,其核心人物李泽刚曾任泰达荷银基金管理有限公司基金经理。私募排排网数据显示,2014年和2015年和聚投资旗下产品平均收益率高达36.54%和77.58%,显著高于所在年份19.69%和23.73%的同策略平均收益率。

在此背景下,和聚投资的管理规模一度超越100亿元,成为当时为数不多的百亿级私募之一,颇受市场关注。

不过在之后牛熊转换和市场风格切换的过程中,和聚投资未能跟上节奏,业绩表现不尽如人意。

数据显示,和聚投资2017-2020年每年的平均收益率均低于同策略平均收益率,而且在2020年沪深300指数上涨27.21%的市场环境下,其旗下披露净值数据的产品中最高回报仅为18.99%,最低回报则为-11.67%。

中基协公示信息显示,和聚投资目前的管理规模区间仅为10亿元-20亿元。

“和聚投资的风格比较适合2015年的市场环境,因为投研团队更聚焦中小盘成长股。但是由于2017年A股走出了蓝筹股的牛市,2019-2020年市场演绎大盘成长股的极致行情,坚守中小盘成长股的和聚投资业绩明显落后。再加之2016年和2018年的极端市场行情,使得公司连续5年表现都不太好,规模缩水也比较严重。”一位接近和聚投资的人士透露。

从一家第三方渠道的尽调记录来看,和聚投资对中小盘成长股确实较为坚持。尽调记录显示,和聚投资尽管已经预判到2016-2018年的价值风格演绎,但由于不擅长该方向的投资,因此选择坚守中小盘成长风格,追求高弹性、高成长性、高性价比的成长股。

坚守还是进化?

纵观私募发展史,除了和聚投资,还有多家曾经风光无两的头部私募因市场风格切换,泯然众人矣。

比如,王茹远掌管的宏流投资此前是业内颇具名气的百亿级私募,但随着2015年6月下旬大盘急转直下,2017年市场风格转向价值,该私募机构渐渐淡出了大众视野。曾经的冠军私募广东新价值投资也因未能适应市场投资环境的改变,从而跌落神坛。

在此背景下,面对风云变幻的市场环境,私募管理人究竟该坚守还是做出一定改变,成为了众多业内人士必须思考的问题。

私募排排网研究主管刘有华认为,市场风格是不断轮动的,因此投资风格单一的基金经理很难在大多数阶段获得亮眼业绩,“优秀的基金经理应该在坚守自我的基础上,蜂窝式扩充自身的投研能力圈,不过切忌盲目进化,因为一个成熟的策略需要时间来打磨,策略进化也必定是循序渐进的过程。”

一位私募研究员还提示,私募“黑马”能跑多远需要经过时间的考验,因此投资者在选择私募时,也应该关注长期业绩,唯有经过牛熊考验和市场风格变化的私募业绩才具有参考意义。