长线报酬风险比优 可转债攻守兼备

各类股债资产近十年报酬风险比(R/R值)

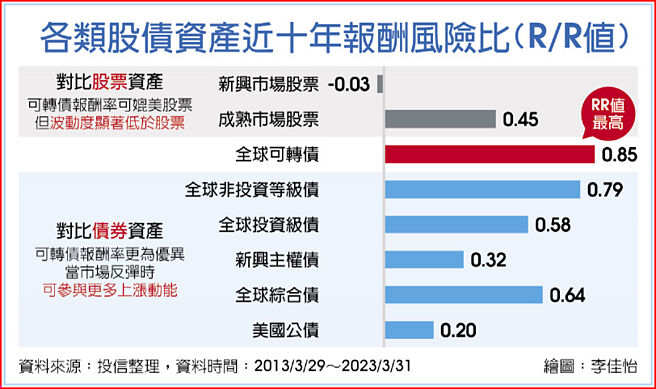

受到不确定因素影响,第二季以来金融市场转趋震荡,投资人也从过去一味地追求成长,转为重视品质与投资效率。据统计,近十年主要股债资产的报酬风险比(R/R值)以全球可转换债券的0.85最高,凸显可转换债券进可攻、退可守的特质。

野村策略转机多重资产基金经理人黄奕捷表示,可转换债券具有「转换身分」的特性,就本质而言,可转换债券属于债券,但给予投资人可以「用约定价格转换为股票」的权利。当股票价格上涨时,可转换债券价格将跟随股价上涨,因为有机会转换为股票并参与股市资本增值,而股票价格下跌时,可转换债券可发挥债券下档防御力优于股票的特性,而债券到期时若无违约,将归还本金给投资人。

野村投信推出以全球可转换债券为投资主轴的多重资产基金,除了能提升长期投资效率,可转换债券在「变身」为股票后,也能选择继续持有,把握股票的成长动能。

黄奕捷指出,正是由于可转换债券独有的「变身」特质,进可攻、退可守的优势更加鲜明,也反映在过去十年的报酬风险比(R/R值)上。过去十年全球可转换债券的R/R值为0.85,优于与股票连动度较高的全球非投资等级债券(R/R值为0.79),更远胜其他类型债券,显示当市场反弹时,可转换债券能参与更多上涨动能。

与股票相较,过去十年,MSCI世界指数的R/R值仅0.45,MSCI新兴市场股票的R/R值甚至为-0.03,凸显出可转换债券不仅可望有媲美股票的报酬率,且波动度明显低于股票,因而使可转换债券的R/R值明显超越股票。

值得留意的是,一般的可转换债券基金在投资标的转换为股票后,就必须出清投资部位而不能继续持有,但以多重资产基金的方式投资可转换债券,当投资标的转换为股票后,若其投资前景持续看好,基金可以继续持有以参与换股后的上涨动能,更能完整掌握投资标的成长潜力。