新兴债切换攻击模式 动能最强将涨逾6.5%

Fed极度重视的就业状况改善停滞,加深QE延退之看法,使得美国十年期公债殖利率再度掼破2.5%,并刺激资金重回提供较高报酬的利差交易市场。中国信托全球新兴市场策略债券基金经理人李坤致指出,由于市场回到追逐风险模式,美债殖利率也转为下跌与区间盘整型态,对风险信债券是利上加利,尤其是新兴债,在这波债券反弹行情中,动能最强涨逾6.5%。

李坤致表示,美国新增就业状况不佳,市场押注Fed维持刺激措施到明年的信心更加笃定,促使投资人投入高风险资产怀抱,寻求更高报酬讯号相当明确,包括5~7月为保卫货币的墨西哥、土耳其、巴西、南韩、印度等国,所消耗400亿美元之外汇存底,已全数回补。同时发行热潮一度被浇熄的亚洲高收益债再起,以及新兴市场货币与债券价格强劲回弹。

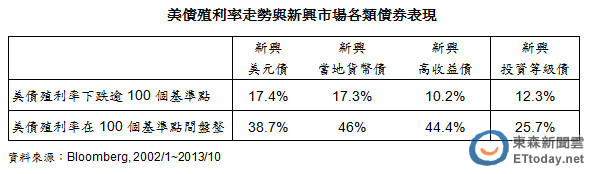

不过,市场回到追逐风险模式,并不代表风险性债券就可受惠,李坤致指出,另一关键在于,美债殖利率转为下跌与区间盘整型态。统计2002年以来,当美债殖利率回跌或处在区间盘整期间,新兴债表现相当亮眼,各类债种平均有10%~46%不等回报,但他强调,投资人千万不要认为目前环境有利新兴债市,随便投资都好。

李坤致进一步说,因为过去同涨同跌的步调,已被QE退与不退打乱,如新兴美元主权债今年截至10/23日仍下跌4.6%,新兴高收益企业债却小涨0.47%,但这波反弹主权债却远超过高收益债表现,显示进入后QE 时代,新兴债不再是「随便买、随便赚」,应采取全新策略面对多变金融环境,配置要更靈活。

以当前环境,李坤致建议以存续期间短的新兴企业债为主轴,但可先拉长存续期间,提高主权债配置比重,并酌量布局当地货币债,掌握反弹契机。若明年第一季,QE退场的声浪再起,届时就必须降低存续期间、拉高债息,来降低殖利率反弹的冲击。