华顿:抢搭美国房市复苏列车 MBS比REITS优

近年投资人想要投资美国房市,最热门的是REITS(不动产投资信托),也就是「股权」性质的商品,收益来源包括房租收入及投资不动产的价值收益,投资人定位类似房东收租金。华顿投信认为,在房市传出复苏讯号,但整体外在环境仍存有不确定性的情况下,不动产资产证券化债券(MBS)更适合投资人。

华顿投信表示,因为MBS是「债权」商品,主要获利来源是贷款利息收入以及升降息的资本收益,投资人是站在银行的立场收放款利息,利息并不会因为不动产价格下跌而减少,因此当景气波动影响不动产价格,会影响以租金为收益来源的REITS,MBS受到影响较低。

华顿投信认为,在后QE时代,保守资金将进驻投资等级MBS,但并非所有的MBS都是很好的投资选项,投资人仍应慎选债信评等,现阶段来说,仍是以具有优先偿债优势的高信评的MBS为投资首选,特别是经过金融海啸的洗礼后,信评已经变得严谨,高信评的保障比海啸之前更牢固。

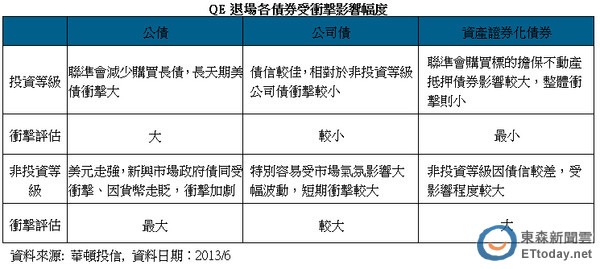

华顿投信表示,若观察各券种,MBS受QE退场影响较公债更小,预计原本因风险趋避心理停留公债的保守资金,将流出到其它投资等级债市,而有房市基本面支撑的投资等级MBS,或是有经济复苏迹象支撑的投资等级公司债,将会是保守资金下一站停泊港口。