理财周刊/逐笔交易明年三月正式上线

文/颜琼真

现行各主要市场无论为已开发市场如纽约、EURONEXT、德国、英国、日本、香港、新加坡,或新兴市场韩国、上海、深圳、泰国、马来西亚、印尼等盘中均采「逐笔交易」方式撮合,仅台湾股票市场仍于盘中采取「集合竞价」。

台湾证券交易所为与国际接轨,决定自二○二○年三月二十三日以后开始实施「逐笔交易」,而在这之前,为了让投资人了解「逐笔交易」,以及提早熟悉未来的交易习惯,则先于今(二○一九)年三月二十五日推出「逐笔交易拟真平台」,让投资人先试玩看看。

台湾证券交易所表示,实施「逐笔交易」可与国际接轨,吸引外资,在交易效率及资讯透明度上更优于集合竞价。

证交所自二○○八年起即推动逐笔交易,为使投资人逐步适应交易制度之变革,先于二○一○年六月起,权证调整为盘中逐笔交易,使投资人渐次适应资讯揭露频率,此外,另于二○一三年七月一日起将盘中集合竞价撮合秒数,由二十秒调整至十五秒,二○一四年二月二十四日及十二月二十九日再分别调整至十秒及五秒。

即将在明年三月上线的「逐笔交易」,上线后的效益包括:

一、交易效率高:集合竞价与逐笔交易随到随撮性质有所不同,逐笔交易无需等待,交易效率上优于集合竞价。

二、资讯透明度增加:集合竞价仅能提供交易后(Post-trade)资讯,逐笔交易则可同时提供交易前(Pre-trade)及交易后(Post-trade)资讯,逐笔交易之资讯透明度较佳。

三、提供多种委托种类:逐笔交易下可提供多样化委托种类,例如市价委托、立即成交或取消(IOC)及全部成交或取消(FOK)等委托种类,可提供投资人更多选择及交易策略之运用。

四、整合权证、选择权等衍生性商品策略运用:现行现股为每五秒集合竞价,然权证、选择权等衍生性商品已为逐笔交易,撮合方式的不同,影响投资人于现货与衍生性商品间交易策略,将来同为逐笔交易,得使策略运用更顺畅。

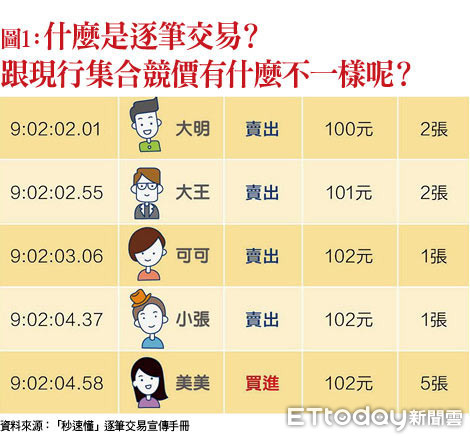

而什么是「逐笔交易」?跟现行「集合竞价」有什么不一样呢?

一、满足最大成交量成交,高于决定价格之买进申报与低于决定价格之卖出申报须全部满足。

二、决定价格之买进申报与卖出申报至少一方须全部满足。

三、合乎前二款原则之价位有二个以上时,采接近当市最近一次成交价格之价位,如当市尚无成交价格者,采接近当市开盘竞价基准之价位。

而逐笔交易的成交价格决定原则:按逐笔输入之买进申报或卖出申报,依下列原则决定之。

一、当笔输入之买进申报价格高于或等于先前输入之最低卖出申报价格时,依卖出申报价格由低至高依序成交,直至完全满足或当笔输入之买进申报价格低于未成交之卖出申报价格为止。

二、当笔输入之卖出申报价格低于或等于先前输入之最高买进申报价格时,依买进申报价格由高至低依序成交,直至完全满足或当笔输入之卖出申报价格高于未成交之买进申报价格为止。

逐笔交易VS集合竞价

这里以简化案例来解说,假设A股票在下列时间点只有下列投资人下单(图一)。

如果是「集合竞价」制度,其价格决定原则:也就是让最多人可以成交的价格作为成交价,因此,就图二的情况,会产生102元可以成交5张;101元可以成交4张;100元可以成交2张。

在102元可以成交最多张数,所以在集合竞价下,102元为这次撮合的成交价,成交数量为5张。

结果为:美美以102元买进成交5张。(5张价格都是102元)

大明委托100元以102元卖出2张;大王委托101元以102元卖出2张;可可及小张虽然都以102元委托卖出,但因为可可下单的时间比小张早,故可优先成交。

就「集合竞价」的交易效率来说,现行盘中集合竞价每5秒撮合一次,以此例来说,美美、大明、大王及可可,约从9:02:02至9:02:04下委托,在每5秒集合竞价下,约从9:02:05进行撮合,并得知成交结果。

资讯透明度:现行集合竞价每5秒公布撮合结果,投资人参考前次撮合后之交易资讯,5秒内之委托变动,投资人无法得知,故无法预期可成交价格。

以此例美美、大明、大王、可可及小张,因互不知道彼此委托价格,故无法预期成交结果。

再就委托种类:现行只有一种委托种类,仅能以限价当日有效单进行委托。目前坊间常用的市价单,系以涨停价买进,跌停价卖出的委托,在定义上还是限价委托。

逐笔交易 买进张数之价格不一

而明年三月即将上线的「逐笔交易」,其就价格决定原则:依已经出价之对手价格依序成交,一笔委托可能于瞬间产生多个成交价格。

以美美委托买进的例子来说,请看图三右侧「卖出方出价低者优先成交」的指示,则首先会成交100元2张;接次成交101元2张;最后成交102元1张。

美美以100元买进2张、101元2张及102元1张,合计5张。(5张的成交价格不一)

而就卖出者来说,大明以100元卖出2张;大王以101元卖出2张;至于可可及小张虽然都以102元委托卖出,但因为可可下单的时间比小张早,故可可优先成交,以102元卖出1张。

交易效率:委托随到随撮,随时公布最新交易资讯。美美不用再等到9:02:05,委托后即可成交。

资讯透明度:在逐笔交易下,一有委托即进行撮合并公布交易资讯,除了成交后资料,还可以提供成交前资讯。

美美下单前,看到大明挂卖出100元2张、大王挂卖出101元2张,小张挂卖出102元1张,即可预期以102元委托买进,应可以100元买进2张、101元2张及102元1张。

投资人再由「集合竞价VS逐笔交易」的比较表格,也可以发现,在二○二○年三月二十三日以前(集合竞价)及二○二○年三月二十三日以后(逐笔交易),在价格决定原则、交易效率、资讯透明度、委托种类及衍生性商品策略运用等项的不同(附表)。

新增多项交易种类

台湾证券交易所表示,未来盘中时段(9:00-13:25)实施逐笔交易,开收盘时段仍维持集合竞价。

而跟投资人有关的下单委托部分,逐笔交易后,委托价格除限价外,将新增市价,委托有效期别除当日有效外,新增立即成交否则取消,立即全部成交否则取消,委托价格与有效期别组合后,共计有六种类委托单,提供投资人选择运用。最主要项目叙述如下:

一、市价委托单:适用于逐笔交易时段,投资人以市价委托无须指定价格,每次撮合前,市价委托按证交所公司营业细则所订原则转换参考价格,并视为其申报价格。

但也有不得使用市价委托之有价证券,包括:

(1)初次上市普通股采无升降幅度限制期间、无升降幅度限制之有价证券,为避免成交价格超逾预期,不得使用市价委托。

(2)依证交所公司章则规定施以延长撮合间隔时间之有价证券,因采集合竞价撮合,不得使用市价委托。

(3)禁止平盘以下融券及借券卖出之有价证券,为避免成交价格低于平盘价,不得以市价委托融券及借券卖出。

二、立即成交或取消(Immediate or Cancel, IOC):适用于逐笔交易时段,IOC委托系指委托即刻成交,未能成交之委托,立即由系统删除。

三、全部成交或取消(Fill or Kill, FOK):适用于逐笔交易时段,FOK委托系指委托须全数成交,未能全数成交,立即由系统删除。

瞬间价格稳定措施

逐笔交易也新增「瞬间价格稳定措施」,主要是为避免因行情波动剧烈,使成交价超出投资人预期,自当市9:00第一次撮合后至收市前一段时间(13:20),规划调整瞬间价格稳定措施实施标准,若有价证券之限价当日有效委托于撮合前任一试算成交价超过参考价之上下3.5%,将延缓该有价证券撮合2分钟,并于2分钟后当盘以集合竞价撮合,嗣后恢复为逐笔交易。

至于市价委托、IOC委托及FOK委托则就未超逾标准部分先行成交,超逾标准之部分不成交并取消,并继续采行逐笔交易。

但也有不适用瞬间价格稳定措施有价证券,包括:(1)初次上市普通股采无升降幅度限制期间。(2)依本公司章则规定施以延长撮合间隔时间之有价证券。(3)当市开盘竞价基准低于一元者。

至于行情揭示资讯方面,将提供「即时交易资讯」及「5秒行情快照(指每5秒提供行情)」。