理财周刊/锁定ROE季季高超级转机股

年报、季报、三月营收陆续明朗,表现最好的公司一一浮上台面,在万点关前利空淬炼下,基本面转强个股即将风云再起。

文.冯泉富

今年台股攻万点是史上条件最扎实的一次,九十六档企业三月营收创历史新高,大幅超越前两月创新高的家数,更支持台股必登万点的好兆头。但外有美国航母驶向朝鲜半岛,两韩紧张情势升温,四月十五日北韩是否核试以及台湾是否被列为汇率操纵地区的变数;内则有首季汇损阴影笼罩等问题,无惧这些不确定因素干扰的公司,才是目前可靠的投资标的。

看看Apple、Amazon、Tesla股价频创新高,台厂供应链中哪些有机会跟上美股的涨势。而理周投研部以股东权益报酬率(ROE)为切入点,筛出一年来增长较多的个股,表示这些公司产业供需结构转佳,或经营管理能力已明显提升,可望为读者在利空淬炼之下,找到下一波的飙股。

美国标普500企业 获利增长动能是多方依靠

由于美国共和党上月所提健保修正案铩羽而归,让川普行情暂时失灵,而近期台股也随同美股陷入狭幅横向整理,全球主要金融市场对川普政策推行的进度「延迟」疑虑增加,观望气氛较先前浓厚。

美股攸关全球市场信心与资金的移动,又即将进入首季财报公布的密集期,投资人似乎在等待市场对利多或利空讯息是如何反应。对亚洲尤其是台湾,在截稿后又有一个变数,就是美国财政部预定四月十四日发布最新半年度汇率报告,台湾是否被列为汇率操纵地区,影响出口厂商报价的竞争力,甚至引来关税惩罚,这也是台股买盘观望的原因之一。

另外,市场已开始预期Fed将讨论如何缩减资产负债表,进一步浇熄了风险性资产的追价力道。Fed缩减资产负债表非同小可,因为这将造成长期利率扬升,并损及经济扩张。Fed目前是透过债券到期后的本金再投资新债券,借以维持整体资产负债表规模不变,停止再投资政策就等于缩减资产。

Fed三月份的会议纪录指出,大多数决策委员都认为「再投资政策」今年稍晚进行调整是适当的做法,这是今年的大变数之一。若要观察现阶段的国际外部环境是否有利多方,首先需关注美国企业财报是否能支持美股维持高档强势整理。

根据汤森路透资料显示,访调分析师预估平均,标普500企业第一季整体营收估计年增7%,是2011年来最高纪录,首季整体获利年增率约10.1%,将是自20147年第三季以来首见两位数成长,也可能缔造2011年第四季来最佳纪录。若把能源业排除在外,整体获利也年增达6.1%。

台股这次攻万点 史上条件最扎实的一次

川普欲松绑法规的金融业(标普500成分),预估第一季获利成长约15.4%,仅次于能源业的600%,显然,将使美股下档支撑变得更扎实。

资本市场的走势终究要回归基本面,不只是美国,台湾也是如此。众所周知,台湾GDP的成长,依赖对外贸易甚深,只要台湾出口贸易维持增长力道,虽不保证台股可攻万点,但整体市场的下档支撑转强是必然的。

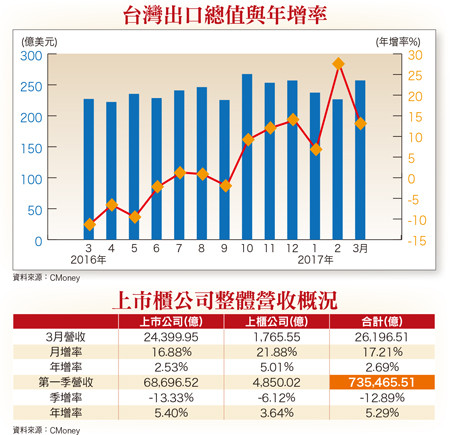

财政部日前公布第一季出口总值为721.2亿美元,年增率15.1%,创2011年第二季以来最大增幅;与主要国家相比,与南韩14.9%相当,比陆、美、港及日本表现都来得好。

由于半导体为我国优势产业,在半导体晶片拉货增加、车用电子与物联网新兴需求扩展下,电子零组件出口238.6亿美元,创历年单季新高;受惠于去年价格基期偏低,第一季石化等矿产品出口值年增34.5%,基本金属及其制品年增22.1%。

光学器材则年增21%,为2010年第三季以来最大增幅。第一季出口数据的良好表现也反应在整体上市柜公司的营收,虽然受到台币升值影响,但全体上市柜公司三月营收仍高达2.619兆元,月增率17.21%,年增率2.69%;累计第一季营收7.354兆元,创单季同期新高,年增率5.29%。

以上数据足以说明台股为何可以维持高档强势整理的原因,下档的支撑力道已随着景气基本面转强。市场法人预估台股今年企业获利将年增11.4%,所以目前台股虽然濒临万点,本益比仅约15.5倍。

根据CMoney资料统计,过去加权指数收盘价站上万点时的PB值,2000年时为2.8倍,1997年时为3.4倍,当时的数值皆位于历史区间上缘,后续欠缺企业获利的推升,因此处于万点以上的天数并不长,而目前台股PB值才1.73倍,还低于历史平均值,整体估值并未过高,所以这次台股攻万点是条件最扎实的一次。

外销股首季汇损问题 最大的不确定因素

目前横在台股面前的问题,就是第一季财报汇损的问题。今年新台币首季对美元强升6.4%,创下金融海啸以来单季最大升值幅度,若比较去年第一、第三季当时分别升值2.37%与2.85%,造成上市柜公司单季汇损分别达144亿与266亿元来观察,今年第一季汇损影响税后纯益金额可能高达500余亿元,再加计金融寿险公司后,汇损金额可能突破1000亿元。多家法人机构虽然将台股第一季获利降至4500亿元,较去年第四季5700亿元减少逾二成,但仍较去年同期的3563亿元成长26%。

不过,新台币不可能无止尽的一路升值,预估第二季起将脱离汇损影响。由于目前选股难度越来越高,策略如何运用才是重点。过去,我们曾经以营益率(属于本业)帮投资人筛选竞争力佳的个股;本期我们以实质创造股东收益的「税后股东权益报酬率」,帮投资人寻找转机股。

如果一段时间里(例如四个季度)股东权益报酬率明显转好,可能有两个因素,第一是该行业整体供需结构转佳,经营环境变好;第二是公司本身经营能力提升,竞争力脱胎换骨。(文未完)

【详细内容请参阅最新一期《理财周刊》第868期www.moneyweekly.com.tw。尊重智慧财产权 如需转载请注明出处来源。】【理财教育学苑www.moneyedu.org.tw】