理财周刊/景气不明 美元贬值趋势升高

文/洪宝山

六月十一日的FOMC利率决策会议,联准会主席鲍尔在疫情之后,首次针对美国的经济做了全面的展望,GDP方面,预估2020年GDP将萎缩6.5%,低于先前2%的成长预期,换言之,美国第一季是衰退4.8%,第二季是锁国,申请失业金人数超过三千万人,推测第二季GDP将进一步衰退30%。

联准会今年首份经济展望─偏悲观,浇熄了市场对于经济V型反弹的炒作气氛,美原油反弹到半年线的40.89美元高点拉回,6月11日道琼指数跌6.9%,那斯达克指数跌5.27%,费城半导体跌6.39%,三大指数一口气拉回到20日均线,相信大家的问题是,第三季股市还会创新高吗?

内外相逼 美元指数可能大波段贬值

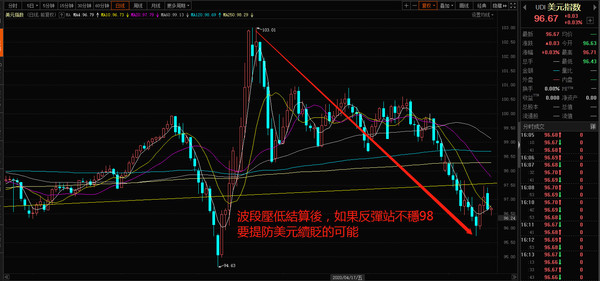

6月15日是美元指数期货的最后结算,很明显的自6月的行情掌握在波段的空方,配合联准会主席鲍尔释出「FOMC官员们曾对是否要控制殖利率曲线充分讨论过,Fed会在接下来的会议继续讨论这个议题。」如果联准会真的这么做,美元可能会进一步走弱,因为控制殖利率曲线不利货币走势,人们会找不到购买债券的理由。

面对疫情下的经济衰退,相信各国都希望维持弱势的汇率政策,美中两强自然也不例外,但正值川普采取猛打中国大陆做为竞选连任的主要策略,在华为禁令升级,科技冷战局势严峻,相信民调落后的川普很有可能在夏天对中国大陆发动货币战,正好跟联准会的「控制殖利率曲线」的货币政策一拍即合,如果美元指数下探2008年金融海啸以来的上升趋势线93点支撑,甚至更低的话,那么将逼迫人民币升到2019年5月6日的6.73~6.77的缺口,抵销人民银行在中国大陆公布第二季GDP前后,降准或下调LPR利率的宽松货币的利多效果。

但在联准会表态维持零利率到2022年,美元指数这次有可能进入到大波段的贬值,回顾美元指数自1980年代至今的走势图发现,号称黄金年代的1985年见到美元指数的160点,当时的广场协议,引发了美元指数大贬值40%,通膨导致了1987年10月19日道琼指数单日大跌22.6%,即便是今年3月的十天四次熔断,也不及当年的恐慌。

广岛协议后来导致日本陷入「消失的十年」,回顾这段历史,再对照当下的美中局势,推测川普如果想要在短时间内转移内部种族歧视的焦点,发动金融战是最快速又有效的方式之一,如果成真,预估美元指数有可能跌到85点附近,以6月12日的97.07点计算,潜在12.43%跌幅。

复工不如预期 还有美国大选这个最大变数

观察美元与道琼指数自1980年来的走势,发现美元指数与道琼指数有60%的同步相关性,主要是因为美元是避险货币,华尔街又是全球股市的风向球,所以在美国经济相对其他地区稳定时,资金就会涌入美元避险,并且投资美股,此时美股呈现荣景。

但是当美元贬值时,特别是当联准会进入降息周期的初期,都表示经济遭遇到逆风,此时的美股都呈现下跌,例如1987年(流动性风险)、2000年(网路泡沫)、2008年(金融海啸)等年份,都遇到重大的股灾。

而今(2020)年COVID-19窒息式的经济急速衰退,九周失业人口达3030万人,唯有大萧条可以比拟,因此不管是从联准会将控制殖利率曲线,或是COVID-19疫情造成下半年景气不明朗,将来如果动用利率仍不足以支撑经济的话,那么放手让美元贬值恐怕是联准会下一个选项,而且发生的机率是逐渐提高中。

因为市场都寄望在欧美解封复工后,第三季的传统旺季可以如愿到来,但是根据中国大陆公布5月份总用电量的数据只成长了4.6%,代表复工情况并不如市场预期,这一点可以从入出境14天隔离政策,飞机与高铁座位间隔、餐厅的总人数限制,得知复工后的需求无法立刻回到疫情之前,27000点的道琼指数会不会成为3月反弹以来的波段高点,就很值得观察。

在六月十日联准会释出经济不会呈现V型反转,道琼指数在26938.05~26294.08点留下岛状反转的空方缺口,这是头部型态,更重要的是,这波反弹道琼指数并没有回补2月24日的28892.7~28402.93点空方缺口,这是个警讯,呼应联准会主席鲍尔的观点,估计市场的耐心应该是等待西方的9月返校潮跟东方的11月阿里巴巴电商节,但是下半年最大的变数,应该是11月的美国总统大选。

剩下四个多月,在疫情未退与全美示威活动扩大,只剩四个多月就要举行美国总统大选投票,川普民调落后拜登8-14%,如果川普持续坚持对民众示威活动采取用兵的打算,估计这场示威游行很有可能是压垮川普连任的最后一根稻草。

这其实也不能怪川普,因为从已经流出来的视频,可以明显察觉到闹事者中有人讲中文,可想而知的是,去年的香港反送中的翻版,将如出一辙的复制在美国,只不过,这次幕后控盘的恐怕来自东方,因此日前传出的美国国务卿彭佩奥与中国大陆的中共中央外事办主任杨洁篪密谋会面,疫情当然是最好的借口,但除了疫情之外的话题,恐怕才是这次促成两大强国在疫情之后首次接触。

要知道,现在国际重大会议都采视讯开会,见面,那一定是为了刺探双方底线与交换条件,港版国安法、南海的八月军演、美中航班、疫情的源头、美国示威活动、华为禁令、美国起底中国大陆官员在美国的户头等等,相信对于川普能否连任都可能起到关键的作用,万一谈不拢,这场示威活动闹到11月,今年另一个金融黑天鹅事件恐怕要再添一桩,美股最大的多头分析师─川普落选。

川普独特的个性,一言不合就退群,使得美国逐渐远离传统盟友,给了中国大陆更多的国际话语权,但却造就了台湾在国际上的能见度是史上最佳,堪称是亲密盟友,万一川普没连任,会成为台股的利空吗?应该不会,从民主党占多数的众议院于美东时间3月4日,以415票赞成对上零票反对通过《台北法案》,便可得知不论川普能否连任,美国国会都会支持台湾,所以对台股而言,不仅不会是利空,甚至有可能利大于弊。

美中科技战,台湾的科技大厂有可能少了华为这个客户,理论上,应该会有其他的客户替补缺口,但美中科技战最重要的影响就是中国大陆去美化,主张供应链达到自主可控,既然华为转单给陆厂,其他的中国品牌厂将来也有可能增加本国供应链的比重,而这个趋势能否在川普之后扭转,这是后疫情的明年值得追踪的议题。

毕竟根据2019年苹果二百强供应商名单,中国大陆首度突破40家大关,来到41家,紧追台厂的46家,这个警讯必须正视。