理财周刊/ 如何引钱出洞? 需要新政魄力

台股欠缺资金动能,需要银弹挹注,满手现金的台股企业,如何活用?需要政策点火。

文.金丽萍

据伦元投顾总顾问林和彦表示,股票市场本来就是一个大型的资金市场,有量,才表示大多数人投入这个市场。对总体经济来说,股市是经济的橱窗;从另外一个角度而言,股市甚至是经济的驱动引擎,因为,投资人在股市获利,自然会勇于消费,让经济好起来。到底是股市好,带动经济,或是经济转好,股市跟进?这就像是鸡生蛋,还是蛋生鸡的问题,其实,彼此间是相辅相成。

台股失落二十年

林和彦进一步说明,之前雷曼兄弟倒闭,资金市场崩塌下来,消费者趋于保守,久而久之,就产生负面效应。所以,台北股市量能不足,政府不能坐视不管,也不能尽挑有利的资讯,作片面解读。

看看大陆,可确认台股失落20年。台股上市柜有1600多家,上海加上深圳股市,有2600家,只比我们多约1000家;可是,大陆两市加总起来的成交量是6500亿人民币,相当于新台币3兆2500亿元,前一阵子的台股交易低量,只有大陆股市交易量的尾数。

林和彦长期研究大陆上市企业,他认为,大陆大多数公司的营运状况并不理想,EPS有到一块钱就很了不起了,大部分都是几毛钱;反观台湾,上市柜公司中,EPS有10几、20几块,赚5、6块的公司,都得靠边站,赚个2、3块,还会被投资人嫌,可是,这些赚钱公司如果在大陆,都变成不得了的绩优企业,一个个都飙翻天了。以前,人家说日本经济失落20年,其实,台湾股市才真正是失落20年。

林和彦回忆,20年前,台股来到1万2000点时,上市家数大概只有160几家(当时还没有上柜股票);现在,光是上市就有800多家,所以,上市公司成长5倍,加上这些年来的除权息配股,总股数应该超过10倍以上,可是,台湾股市万点还过不了。

台北股市 万点闯关不易

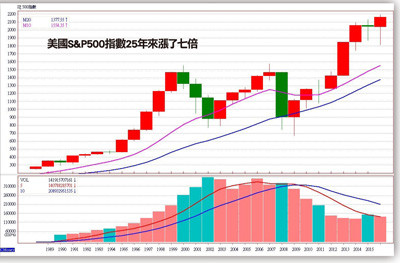

林和彦表示,自己在民国七十八年操作美股,那时的S&P500是365点,现在,道琼1万8000点,S&P500 2163点,从365点到2163点,但这并不代表美股飙翻天,英特尔股价在美股崩盘前是170元,现在,不过5、60元而已;微软够大了吧,崩盘前的股价高点是180元,现在也才40几元,正是因为上市家数越来越多把盘撑大了。

林和彦质疑,但台北股市当年160家时,指数有1万2000点;现在有800家怎么连万点都上不去,所以,台北股市确实失落了20年。

万点闯关不易,关键是量没出来。林和彦分析,台湾不是没钱,有人议论,这几年大陆崛起,可是台面上下加起来,有一半的钱是台资,上个月,定存又创新高;只是,大家不愿意把钱拿出来。

面对台湾市场现况,ETF是对的金融商品。林和彦解释,因为大家对国内投资市场没信心,钱不断外流到海外买债券、陆股、美股、甚至黄金等等;而ETF是商品股票化、指数股票化,不必出去,在国内就可以投资国外金融商品;这对成交量也有帮助,让原本可能外流的资金留在国内。

林和彦指出,台湾ETF市场还在成长中,多数投资人不太熟悉这项商品;政府应多鼓励业者开发ETF商品,让台北股市更多元化。

林和彦表示,前一阵子谈论的「天使基金」,是一个促进成交量的好方法。「天使基金」的重要概念,是鼓励上市公司的现金部位,也可以用于投资台股。举例来说:大同(2371)股价跌到只剩下4元时,总市值大概只有50亿,可是,它手中的现金部位却有250亿,短期投资也有250亿(意指它投资债券、股票,一年内可回收变现的流动资产),这两项加总起来,大同就有500亿元;可是,它的股票总市值竟然只有50亿,代表公司有能力把所有股票都买回来,还绰绰有余,也就是说,市场上有心人士如果把大同股票通通买下来,就有500亿的价值了。类似的上市柜公司,还有没有呢?

在台股中,具有相当现金部位的公司还不少。像鸿海集团的广宇(2328),飙了两倍,广宇手中的现金部位也大于总市值;瑞仪(6176)及中光电(5371)也是,中光电目前总市值大约145亿元,但它手中现金部位就高达145亿元,中光电外资持股约44%,大股东持股约30%,也就是说,中光电股本40亿元,它的股票75%在特定人手里,在外流通股票只有25%,全部买下才需多少钱?它手中的现金足可把所有股票买回来,留这么多钱作什么?

台股量能不足,让投资人头痛;股价低于净值,更是令台股危机重重。目前,台股至少300家以上公司,股价低于净值。

以中光电为例,它净值50元,股价35元,用现金全部买回来,马上现赚20%,若不是政府把关,这样的公司早就被收购了,这对台湾而言,是个危机,但对虎视眈眈觊觎台湾好公司的对手来说,却是绝佳机会;因为,可以把台湾类似的公司都买光光,连技术也一并买掉;或者,不必并购,只是成为大股东,占有董监席次,一样可以取得技术和客户;把资源搬走后,再卖光股票,台股就成了被吸干的僵尸股。

台湾很多上市公司手中现金满满,但若不知如何应用,对一家公司而言,是一种浪费。而「天使基金」的立意,就是鼓励上市柜公司手中有现金部位,可以投资股票,买自家公司或相关公司的股票,或是ETF也好。林和彦认为,针对「天使基金」,如果政府再提供诱因,比如投资股票的净利不并入所得税计算等,因为,目前综所税17%,如果股票操作净利降为缴税10%,就有相当的吸引力。只是,兴利之余,也要防弊,仍需留意公司交叉持股所可能产生的弊端。

目前,政府管制陆资很严格,这种管制有利有弊;但如果台股两万点,就不用挡了,因为,股价已经反映合理价值。股价是反映一家公司的总体价值,好比大立光赚钱,股价来到4000元,合理吧,台积电也获利,股价190或200元,也不为过吧。

台股危机,也存在公司经营阶层的问题。股东出钱让经营阶层治理公司,股东权益就不应被漠视,所以,林和彦强调,公司经营阶层关心股价是应该的;只是,最近,不少公司喊着买进库藏股,最后却常常黄牛,像宏达电、乐升等等;如果,连经营阶层都欺负股东,公司股价怎么会有好的表现。

林和彦一再强调,一定要想办法让公司的现金流回股市,最重要的就是要让老百姓对政府、对股市有信心。犹记得,日本消费信心薄弱时,政府发消费券,老百姓还把它存起来;后来,安倍政策点火,让日本人在股市赚到钱,老百姓有钱赚,自然会把钱拿出来消费。投资人很聪明,不是光喊加油就有用,政策如何施力,投资人不会没有感觉。

【详细内容请参阅最新一期《理财周刊》第847期www.moneyweekly.com.tw。尊重智慧财产权 如需转载请注明出处来源。】